こんにちは、ゆらなべです。

私はもうすぐ人生で2回目の住宅ローンを借りることになっています。

その2回ともメインバンクにしている銀行からで、その銀行が元金均等返済を扱っていないため元利均等返済となっています。

しかし、知り合いの行員さんが働く銀行では元金均等返済を扱っており、少し惹かれたことを覚えています。

その行員さんの話では「医者とかお金に余裕がある人がたまに利用する」と言ってましたが実際のところどんなものなのか考えてみることにしました。

元利均等返済と元金均等返済

まずはどんな返済の仕方なのかおさらいをします。

表示の画像は以下のサイトを利用させていただきました。

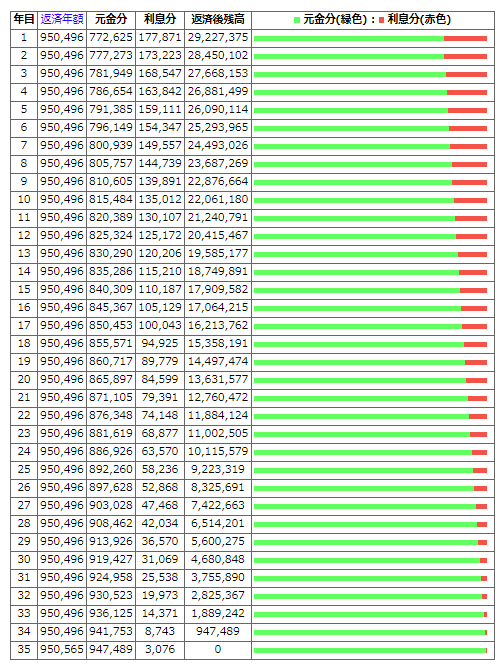

元利均等返済

元金と利息を合わせた毎月返済額を均等にする返済方法です。

以下は借入金3,000万、年利0.6%の35年返済の例です。

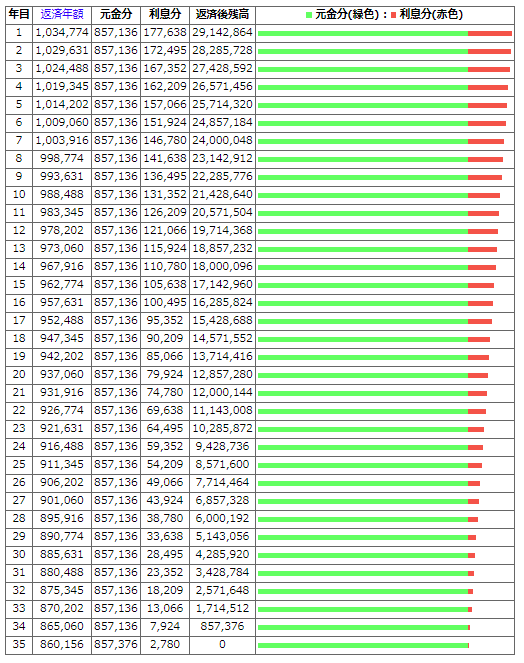

元金均等返済

毎月返済額の元金部分を均等にする返済方法です。

以下は借入金3,000万、年利0.6%の35年返済の例です。

毎月返済時の利息について

元利均等返済と元金均等返済を比較するにあたって、重要になってくるのが利息です。

どのように計算されるかをおさらいしておきます。

利息 = 借入残高 × 年利 ÷ 12

あらかじめ年利を決めているはずなので、返済時点でどれくらい借りているかに対して年利を掛け合わせます。

しかし支払いは月1回なので12で割って1ヶ月分を算出するというわけです。

よく返済方法の違いを説明するサイトの極端な画像を見せられて勘違いしがちですが、利息は返済方法によって決まるのではなく、その時点での借入残高と年利によって決まる、ということです。

借入残高が同一である初回返済の利息は元利均等返済も元金均等返済も金額が同じとなります。

それぞれの特徴について比較

上で表示したグラフも参考にしつつそれぞれの特徴を考えていきます。

元利均等返済の特徴

次のような特徴が挙げられます。

- 毎月返済額が一定であるため、資金計画が立てやすい。

- 変動金利の場合、金利は年2回変動するものの毎月返済額は5年ごとの見直しで、残り期間すべてで変動分を調整するため返済額の変動幅が少ない。

- 利息を含めた金額を一定にするため、元金均等返済に比べて元金部分の返済スピードが遅い。(上の図を比較すると年間の元金部分の返済額が逆転するのは19年目。累計では最後まで追いつかない。)

- 利息を含めた金額を一定にするため、毎月返済額は比較的少なくて済む。(上の図を比較すると年間の返済額が逆転するのは18年目。)

元金機能返済の特徴

次のような特徴が挙げられます。

- 毎月返済の元金部分は一定ですが利息はその時点の年利に影響するため、手元の資金に余裕がない場合は資金計画が立てにくい。

- 変動金利の場合、金利は年2回変動するため必ずしも年間返済額が減少するとは限らない。

- 毎月返済額の元金部分が均等であるため、借入残高は一定ペースで減少していく。

- 元利均等返済の特徴で書いていますが、18年目までは年間の返済額が元利均等返済より多い。

両者を比較して言えること

上で表示した画像から計算すると、

- 元利均等返済のほうが元金均等返済より利息の総額は110,109円多い。

- 元利均等返済のほうが元金均等返済より733,293円返済額が少ない。

- もし結果的にこの差額分を使わずに残せたとすると10ヶ月分の繰り上げ返済を行うことが可能です。(残額20,674円)

- 18年目すぐに10ヶ月繰り上げ返済を行った場合の利息軽減額は79,461円です。

注文住宅のための住宅ローンという観点からかが得ると、いろいろな費用の支出で手元に資金が減っている時期に毎月の返済額を減らし、その分を別の支出や貯蓄にまわすなどの選択肢が増えることは魅力的ではないかと思います。

(18年目以降は元利均等返済のほうが返済額が多いことは認識しておく必要はありますが)

また、上のそれぞれの画像を見たときに次のようなとらえ方をするのは注意が必要です。

- 元利均等返済は返済額がずっと一緒

- 元金均等返済は最初は返済額が多いが徐々に減っていく。

固定金利の場合は間違いではありませんが、変動金利の場合は必ずしもそうなるとは限りません。

少し計算をしてみます。

別のサイトですが、年利0.6%の場合、10年目98.9万円でした。

11年目の年利について、

- 0.6%のままの場合、返済額は98.4万円

- 0.61%に上昇の場合、返済額は98.6万円

- 0.62%に上昇の場合、返済額は98.7万円

- 0.63%に上昇の場合、返済額は99.0万円

金利が0.03%上昇すると前年よりも返済額が少し増加しました。

ちなみにこの後も毎年0.03%上昇すると、返済額が10年目を下回るのは16年目です。

元利均等返済も金利が上がれば返済額が上昇しますが、影響が顕著に表れるのが元金均等返済ということを認識しておく必要があると思います。

まとめ

元利均等返済は手元の資金が減少しているであろう序盤の返済額を抑えることができ、手元に資金に不安が残る方にはおすすめです。

逆に元金均等返済は序盤の返済額は多いですが、返済が終わりに近づくにつれ徐々に元利均等返済よりも返済額が少なくなっていきます。

手元の資金に余裕がある方にはおすすめかもしれません。

ただ、元金のみを均等とするため、変動金利の場合は金利の影響を顕著に受けるため、よくある説明のグラフのように返済額は必ず徐々に減少するもの、と思い込むのは禁物です。

コメント